Источник перевод для mixednews – molten

Глобальный рынок в данный момент держится на честном слове огромных долгов. Решением большей части европейского долгового кризиса было просто добавить к нынешней ситуации ещё больше долга. Другими словами, решить проблему долга ещё большим долгом. Все это лишь оттягивает неизбежное. Надежда возлагается на то, что ВВП в этих странах как-то сам собой вырастет достаточно быстро, чтобы расплатиться с существующими долгами, однако суммы долгов слишком огромны, и поэтому с математической точки зрения это невозможно без существенной инфляции валют. Даже США погрязли в огромных долгах, и уровни его растут гораздо быстрее уровня ВВП. Это является серьезной проблемой, особенно учитывая замедление темпов роста ВВП. Лавинообразно нарастающий долг, расширяющийся за пределы возможностей его обслуживать, всегда является проблемой, особенно когда коренной проблемой становится платежеспособность. Просто взгляните на то, что произошло с домохозяйствами в США во время последнего долгового пузыря. То, что можно брать кредиты, ещё не означает, что можно набирать долги неконтролируемыми темпами. Хочу показать некоторые данные, показывающие пределы долгового роста.

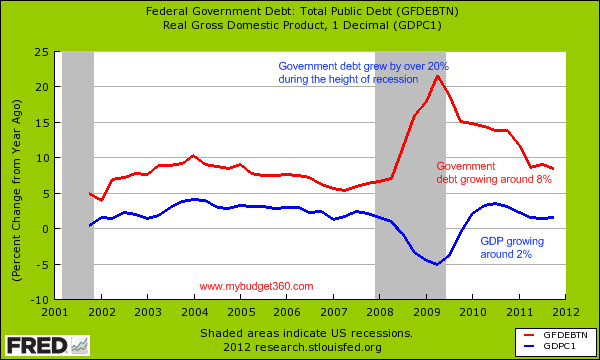

Рост долга США по сравнению с ростом ВВП США

Медленный сегодняшний рост происходит за счёт будущего роста:

Даже вернувшись в 2001 год мы обнаружим, что долг правительства рос гораздо быстрее, чем ВВП. Во время кризиса правительство предложило спасательные пакеты для финансовой индустрии, и подняло госдолг на 20 процентов, одновременно с чем ВВП сократился на 5 процентов. Тогда оправданием было, что рецессия находится на грани того, чтобы стать депрессией. Хотя для 46 миллионов американцев на продуктовых карточках сегодня всё ещё депрессия.

Рецессия по официальным данным уже некоторое время как закончилась, однако долг правительства прирастает на 8 процентов, тогда как ВВП прирастает меньше чем на 2 процента. Долг растёт в 4 раза быстрее ВВП!

Общая государственная задолженность, набранная правительством, составляет свыше 15.58 триллионов долларов. Ещё свыше 13 триллионов, это частные долги домохозяйств. Всё это, конечно, имеет свои последствия. Факт того, что цены на энергию вернулись почти к пиковым значением, отражает ослабление доллара благодаря триллионным спасательным пакетам Федрезерва.

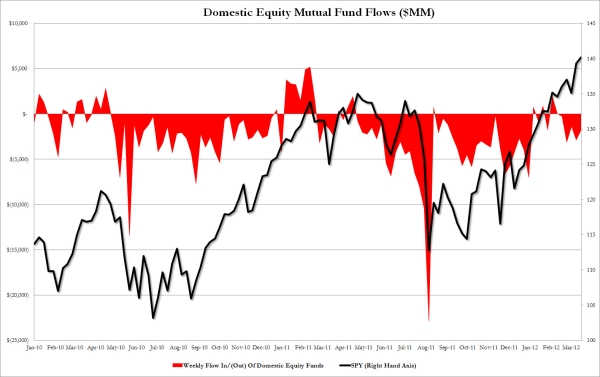

Даже факт того, что рынок прирос больше чем на сто процентов со своих минимумов 2009-го, едва ли положительно сказался на обычных людях. В действительности, бо́льшая часть этих доходов утекает в руки 1 проценту на самом верху. Большинство частных инвесторов поняли, что это «игра замазана» и выводят деньги с фондового рынка:

Деньги стабильно уходят с рынка с начала 2010-го, однако он продолжает расти. Происходит это потому, что Федрезерв даёт своим банкам-любимчикам доступ к кредитам фактически под нулевой процент. Банки предпочитают спекулировать этими деньгами на глобальных фондовых рынках, нежели вкладывать их во внутреннюю экономику.

Этот долг по определению является нестабильным. Если подходить к нему откровенно, то все понимают, что мы никогда не сможем расплатиться с долгом свыше 15 триллионов. Это та головоломка, над которой сейчас думают в таких странах как Испания, Греция, Португалия, Англия и т.д.

В отличие от банковского сектора, на частном уровне происходит избавление от долгового обременения. Правда, это не касается студенческих долгов, которые продолжают увеличиваться, разрастаясь в ещё один долговой пузырь.