Источник перевод для mixednews — KaY

19.04.2011

В понедельник Standard & Poor снизил свой прогноз по кредитному рейтингу суверенного (государственного) долга США, и как после этого можно охарактеризовать состояние рынков: по рынкам пошла тревожная волна.

Рынки акций пошли вниз, рынки сырьевых товаров пошли вверх, всё померкло, когда по тиккеру (краткое название биржевой информации котируемых инструментов; прим. mixednews) золота котировки подскочили на целый процентный пункт (здесь и далее если, например, инфляция составляла 1%, то рост на один процентный пункт означает, что инфляция выросла до 2%, т.е. увеличилась на 50%; прим. mixednews) за 6 секунд. Вот это да! (Честно говоря, чем больше и больше рос мой инвестиционный портфель, становилось всё более приятно. Ух ты!).

Выглядит не столько привлекательно, сколько беззащитно.

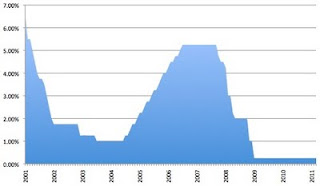

Процентная ставка по федеральным фондам (2001 – 2011)

Огромное количество людей стали скрести затылки, почёсывать свои подбородки и многозначительно удивляться: Что же происходящее значит!

Брат. Как сказал капитан Виллард (герой фильма «Апокалипсис сегодня», 1979, высказывание характеризовало ситуацию во Вьетнаме во время войны с США; прим. mixednews): дерьмо прибывает так быстро, что нужны крылья, чтобы не заляпаться. По большей части попытки анализа были пустой тратой времени, единичная дискуссия, о необходимости которой я говорил, случилась на страницах New York Times, рубрика «Дискуссионная комната», в рамках которой более или менее собрали стоящие соображения профессионалов по поводу заявления S&P

Моё лично мнение заключается в том, что заявление S&P бессмысллено, точнее его важность весьма сомнительна.

Что действительно имеет значение так это то, что люди начинают обсуждать, например, начинающийся рост инфляции или на что же намекает S&P в своём заявлении, может на огромные выплаты по государственному долгу США.

Во-первых, давайте отложим нелепое и не значимое заявление S&P:

Если начнёте анализировать заявление агентства по кредитному рейтингу всесторонне, вы поймёте, что оно представляет собой не более чем отражением нисходящего тренда.

Прежде всего, «снижение прогноза кредитного рейтинга» не означает, что казначейские облигации США потеряют свой ААА-рейнинг, а означает, что в течение последующих двух лет S&P может пересмотреть этот рейтинг. И только спустя время S&P возможно пересмотрит кредитный рейтинг ниже ААА. По сути S&P сказало казначейским облигациям: «Ведите себя хорошо, если нет, я буду вынуждено подумать о наказании, может быть». Таким образом, это заявление ни о чём не говорит.

Второе, S&P, да и все остальные, действуют так, как если бы S&P немного снизило кредитоспособность и платежеспособность, тогда как в действительности это не так. В конце концов, это рейтинговое агентство было занято тем, что вопреки своей репутации, на ипотечном рынке эффективно продавало свои «нужные» рейтинги тем, кто больше платят, фактически дискредитируя этот драгоценный рейтинг ААА по всем видам активов, которые по сути были просто мусором – мусором, что создал ипотечный пузырь и прямиком привел к ГЛОБАЛЬНОМУ ФИНАНСОВОМУ КРИЗИСУ в 2008 году. Вы не восклицаем, чёрт, они присваивали рейтинг ААА «токсичным активам» (ничем не обеспеченные ценные бумаги; прим. mixednews) ввиду отсутствия обоснования, однако Standard & Poor сыграло ключевую роль в создании этих «токсичных активов», и в создании условий для возникновения кризиса.

Третье, S&P преувеличило значение того, что уже каждый знает: Казначейки никогда не были на столько переоценены, чтобы в это можно было поверить. Блин, я писал о том, что Казначейки стали новым и улучшенным токсичным активом, в августе. И если вы не верите мне, поверьте PIMCO: Билл Гросс и Мохамед эль Эриан не покупают Казначейки – так держать, PIMCO! Подальше от Казначеек! Это вот всё равно, как если бы Макдональдс решил больше не покупать мясо для гамбургеров.

Сейчас, большое количество людей говорят, что заявление S&P действительно является криком, который способен разбудить политиков, или рынки, или народ, или кого-нибудь ещё. Но посмотрите, этот крик, он чей? (Этот он, одно лицо или группа лиц? Всегда я в этом моменте путаюсь).

Люди, которые оказывают влияние на ситуацию – способные влиять на рынок казначейских облигаций, являются ли они государственными чиновниками или участниками рынка — уже сделали свой вклад: чиновники тем, что не делают ничего, кроме заламывания рук под девизом «Мы всего лишь пытаемся снизить дефицит бюджета», в то время как чиновники легонько пощипывают бюджетный дефицит, по сути не решая проблему, вместо того чтобы действительно сократить бюджетный дефицит; участники рынка своим выходом из (продажей) казначеек, а ещё и тем, что открывали короткие позиции по Казначейкам не таясь.

Так что изменение в прогнозе кредитного рейтинга от S&P не значат ровным счётом ничего. Заявление S&P ничего не значит.

А что же имеет значение, если не рейтинг казначейских облигаций, а то в чём сошлись профессионалы денежного рынка: По Казначейкам не будет дефолта, и точка.

В чём суть платежей по государственному долгу США.

Прямо сейчас в Забавной Вселенной нулевой процентной ставки, созданной ФРС, и в процессе монетизации долга посредством QE2 , Казначейство раскошелилось на 215 миллиардов долларов по выплатам на обслуживание государственного долга с начала 2011 финансового года. Всего запланировано платежей по этой статье 420 миллиардов долларов в течение финансового года.

Такова сумма на обслуживание дефицита в 1,6 триллион долларов в течение 2011 финансового года.

Примерно каждый четвёртый доллар из займов Федерального правительства пойдёт на обслуживание государственного долга.

Или давайте посмотрим с другой стороны: примерно 2,8% ВВП США идет на обслуживание долга Федерального правительства. Это больше, чем стоит любая компания в экономике США, если не принимать в расчёт само Федеральное правительство. Это больше, чем любая из отраслей экономики США, включая высокотехнологическую, транспорт и образование. Верно, выплаты по долгу Федерального правительства превышает цену всех компаний, работающих в этих отраслях. Ужасно, но это правда.

А давайте посмотрим ещё с одной стороны, примерно 12,2% от общей суммы расходов Правительства США (3,45 триллионов долларов) идёт на обслуживание Федерального долга. Это больше, чем тратит любое из министерств, исключая оборонное четвёртая из крупнейших статей государственных расходов, следом за расходами на оборону, расходы на медицинское страхование и социальную безопасность.

Боязно, когда смотришь на проблему именно так?

А что ещё более страшно, так это то, что всё вот это вот происходит в Забавной Денежно Вселенной, созданной ФРС с помощью QE2.

Другими словами, сложились идеальные условия для того, чтобы Федеральное правительство было обременено таким гигантским долговым грузом. Индекс The Long-Term Composite Rate где-то на уровне 4,1%, и ФРС продолжает печатать доллары примерно в половину дефицита 2011 финансового года, посредством QE-lite и QE2. В этих идеальных условиях для обременения Федерального правительства долгом, затраты на обслуживание долга составляет 420 миллиардов долларов (это чей-то доход)!

Что должно случиться, чтобы эти «идеальные условия» перестали быть приемлемыми? Что случится, когда QE2 закончится в июне, что вообще предполагается? Что случится, когда Забавная Вселенная ФРС прекратит своё существование из-за инфляции на столько высокой, что больше эту вселенную нельзя будет поддерживать, и ФРС должен будет по крайней мере дать хотя бы общее представление, как он будет пытаться остановить инфляцию путём увеличения процентных ставок?

Вам не нужна целая таблица, чтобы разобраться в цифрах: как только QE2 и Забавная Денежная Вселенная прекратят своё существование, Федеральное правительство обнаружит, что его платежи по обслуживанию долга быстро вырастут, и я думаю катастрофически.

На прошлой неделе я привёл аргументы в пользу того, что QE2 в июне не закончится, потому что Федеральное правительство не может позволить себе его завершить: Казначейству необходимо, чтобы ФРС продолжал покупать его долг посредством QE3, потому что просто на просто не достаточно покупателей Казначеек с их текущей доходностью. Моя позиция заключается в том, что QE3 начнётся сразу после окончания QE2. Большое количество людей не согласны: они думают, что 3 – 4 месяца пройдёт после окончания QE2, и только тогда ФРС начнёт QE3, это будет огромным достижением.

Но оставим в стороне тот факт, что центральным банком продолжает денежную поддержку долга Федерального правительства посредством возможного QE3, давайте сосредоточимся на процентных ставках, только на процентных ставках:

Окружающие меня цифры говорят, что каждый базисный пункт увеличения ФРС процентной ставки, превратится дополнительные затраты примерно в один миллиард долларов на обслуживание государственного долга, это щедро. (Цифры достойные Скружда, увеличение процентной ставки по федеральным фондам на 0,01% отольётся в 1,25 миллиард долларов дополнительных платежей по обслуживанию государственного долга в год).

Таким образом, жалкий рост ставок на 0,25% обернётся 25 миллиардами долларов дополнительных платежей по обслуживанию государственного долга в год. Может быть ежегодные платежи вырастут ещё больше, до 31 миллиарда долларов, при росте всего лишь на 0,25%. И сколько это будет на самом деле, возможно ли справиться с ростом инфляции в 1,5%. Всё это может добавить дополнительно 150 миллиардов долларов к платежам по обслуживанию долга, как-то вот так.

Дополнительные 150 миллиардов долларов к платежам по обслуживанию государственного долга это то, что Федеральное правительство просто не может себе позволить. США не могут себе этого позволить.

Другими словами США просто не могут позволить себе инфляцию. Или если говорить более точно: бюджет США не может позволить себе борьбу с инфляцией.

Задумайтесь над тем, что если вырастет инфляция, то ФРС будет вынужден повысить процентные ставки как минимум на пару процентных пункта, но Федеральное правительство не может позволить себе такое существенное увеличение ставок. Не в тот момент, когда 1% увеличения процентных ставок обернётся дополнительными 100 000 000 000 долларов (в оригинале использован термин vigorish – букмекерский доход, который букмекер получает независимо от исхода пари, т.е. имеется ввиду что эти дополнительные платежи по сути доход из ничего для держателей гос. долга США; прим. mixednews) платежей в годовом исчислении.

История показывает, что реальная борьба с инфляцией означает увеличение ставок примерно на 4,5% сверх ежегодных темпов роста инфляции: Это именно то, что сделал Пол Волкер в 1980 (Ранее я размещал материал относительно кризиса 1979-го, и из этого материала я взял цифру 4,5%). И даже при таком огромном увеличении процентных ставок, Волкеру фактически понадобилось 4 года, чтобы придавить инфляцию, этот факт говорит о том, что самонадеянное представление Бена Бернанке, что инфляция может быть сокращена простой остановкой печатного станка – ложное.

Если схожий сценарий произошёл бы сегодня – то внезапный и абсурдный рост инфляции, который просто не может сегодня произойти, заставит предпринять меры по борьбе с инфляцией единственным доступным способом, который состоит в большом и длительном увеличении процентных ставок в стиле Пола Волкера, после этого Федеральное правительство обнаружит, что платежи по обслуживанию государственного долга вырастут многократно по отношению к сегодняшнему уровню. Подражание Волкеру вызовет скачёк процентной ставки по федеральным фондам до каких-то 20%, что будет означать 2 триллиона долларов дополнительных платежей по государственном долгу. И это только на обслуживание государственного долга.

Конечно, этого не произойдёт. Если это, когда либо будет, Бена Бернанке нужно будет выволочь из Eccles Building (здание ФРС, находится на Constitution Avenue (проспект Конституции); прим. mixednews) и линчевать прямо на проспекте (авеню) Конституции.

Однако подтолкнуть ставки на пару процентных пунктов возможно. И этот весьма умеренный подъём – только в 3% сверх текущего уровня – отразится в виде 300 000 000 000 долларов дополнительных платежей по обслуживанию государственного долга ежегодно.

Как можно будет эти возросшие платежи финансировать? Просто: Или за счёт нового долга, или за счёт сокращения расходов. Мы видим – угнетающую картину – что сокращения расходов никогда не произойдёт. Всё понятно.

С другой стороны, политики не зависимо от своей партийной принадлежности более чем заинтересованы в большем заимствовании, чтобы прикрыть неудачи своего правления.

Прибавка только в 300 миллиардов долларов в год на обслуживание государственного долга вызовет рост дефицита бюджета до 2 000 000 000 000 долларов за год, около 15% ВВП США.

США не могут позволить себе такое увеличение затрат на обслуживание долга. Просто нельзя увеличивать наличку для оплаты такого умопомрачительного долга. Просто на просто не достаточно покупателей казначейских облигаций в мире финансов. Однако, это не конец истории.

Единственной организацией, которая сможет поглотить такой выпуск казначеек, может стать ФРС. И единственный способ, с помощью которого ФРС сможет поглотить такое количество казначеек – печатание денег, т.е. бесконечное QE.

По-моему, до того как на арену вышли клоуны – Бернанке в частности – не было понимания, что инфляция будет расти. Однако рассматривая проблему с этого конца телескопа, видим как увеличение процентных ставок может лишить Федеральное правительство возможности найти покупателей на такое огромное количество выпущенных долговых бумаг, это может означать что печать денег будет единственным решением для ФРС – я изменил своё мнение. Сейчас я лучше понимаю и принимаю во внимание, против чего выступает Бернанке, и чего он пытается избежать. Нет, я не буду саркастичным:

Бернанке представляет себе, что инфляция растёт и это откровенно всем демонстрируется. Но он также представляет, если он признаёт рост инфляции, что он будет вынужден поднять процентные ставки. И если он это сделает, то он или обанкротит Америку, т.к. США не могут позволить себе оплачивать повышенный платёж по долгу, который возникнет в результате роста процентных ставок. Или он уничтожит доллар, по причине того, что ФРС может быть вынужден провести бесконечное QE, чтобы финансировать дефицит Федерального правительства.

Поэтому вместо повышения ставок, которое может обанкротить Американское правительство и/или заставит печатать деньги, как в своё время Аргентина, посредством бесконечного QE, Бернанке старается прикинуться, что инфляции нет.

Около 300 лет назад Бишоп Беркли задал вопрос: «Будет ли падающее дерево создавать звук, если вокруг нет никого, кто мог бы его воспринять?»

Я полагаю, Бен Бернанке может покинуть нас, оставив после себя настолько же знаменитый парадокс: «Если глава центрального банка отказывается признавать существование инфляции, будут ли цены в супермаркете оставаться стабильными?»

Я подозреваю, что не будут.